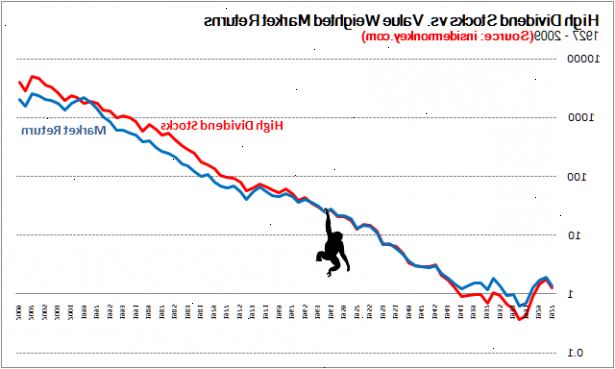

Hvis du har en langsiktig investeringshorisont på minst ti år, er din beste investering, ikke verdipapirfond, ETFer, vekst aksjer, obligasjoner eller gull, men en diversifisert portefølje av høy kvalitet utbytteaksjer. Her er fremgangsmåten for å bygge din investeringsportefølje for å oppnå de beste langsiktige avkastning.

Trinn

- 1Forstå at aksjeavkastning = utbyttet + aksjekursen vekst. For eksempel har et selskap som betaler en 5% utbytte yield og setter med 5% hvert år en annualisert 10% totalavkastning. Høy kvalitet er nødvendig for å sikre at utbyttet vil vare, og vil vokse på en tilfredsstillende rate.

- 2Begynn med en liste av kandidat aksjer. Med tusenvis av aksjer på børsen, her er noen gode måter å begrense ned til et mer håndterlig liste:

- Start med de 30 aksjene som utgjør Dow Jones Industrial Average (DJIA). Dette er store, ledende europeiske selskaper i sine respektive bransjer. Mange av dem har høy kvalitet egenskapene som kreves for langvarig ytelse, selv om mange andre ikke oppfyller kvalitetskriterier for investeringen. Denne listen er viktig fordi det er en mye brukt standard for aksjemarkedet, så du bør bli kjent med den. Hver aksje i listen må undersøkes videre, som beskrevet nedenfor, for å avgjøre hvorvidt det oppfyller investeringskriterier.

- Bruk en online stock screener til skjermen for aksjer med minst 100 millioner markedsverdi, utbytte levere minst 150% av S & P 500 (f.eks hvis S & P 500 betaler 2% utbytte yield, se etter minst 3% utbytte yield), retur på egenkapitalen (5-års gjennomsnitt) minst 15%, langsiktig gjeld til egenkapital ratio mindre enn 1, rentedekningsgrad på minst 5%, og 10 års opptjening per aksje (EPS) vekst på minst 5%. Dette bør innskrenke listen av kandidat aksjer betydelig. En fersk skjermen ved hjelp av disse kriteriene generert en liste på 46 aksjer. Mange av bestandene på denne listen også klarer å oppfylle kriterier som kvalitet utbytte aksjer, ytterligere forskning som beskrevet nedenfor er nødvendig.

- Se på listen over beholdning av fond som investerer primært i kvalitet utbytteaksjer, som Vanguard Utbytte Vurdering Fund. Denne listen er høy avkastning for å finne kvalitet utbytteaksjer som oppfyller investeringskriterier beskrevet nedenfor.

- Se på listen over utbytte achievers: aksjer som har en historie med å heve utbytte. Du kan finne denne listen ved å gjøre et søk, for eksempel http://www.indxis.com/DividendAchievers.html.

- Se på listen over utbytte aristokrater: aksjer som har konsekvent økt utbytte hvert år i minst 25 år. Du kan finne den mest oppdaterte listen ved å gjøre et søk. Denne listen over blue chip aksjer er trolig den aller beste og høyest avkastning for å finne kvalitet utbytteaksjer som oppfyller investeringskriterier angitt nedenfor.

- 3Fra listen av kandidat aksjer, bruke en online finansiell nettside som penger. Msn.com å undersøke hvert enkelt selskap. Se på regnskapet i løpet av de siste 10 årene, og umiddelbart fjerne fra videre vurdering ethvert selskap som viser EPS tap i noen av de siste 10 årene. For eksempel, i money.msn.com, skriver i børstelegrafsymbol (f.eks "T" for AT & T), på aksjen siden klikker på "10-års oversikt"-fanen nederst i venstre panel, og ser for eventuelle EPS underskudd. For AT & T, det er rødt blekk for året 2008, så det må bli eliminert fra videre vurdering.

- Hvis et selskap ikke har minst ti års historie av resultat, ikke investere i det. Det har ennå ikke vist evne til å generere konsistente resultater og er derfor for risikabelt å bli betraktet som en investering.

- 4Insister på finansiell styrke, noe som er en indikasjon på høy kvalitet. Se på balansen og resultatregnskapet etter følgende nøkkel målinger av soliditet:

- Lav gjeld til egenkapitalandel (skal være mindre enn 1, og ingen gjeld er bedre enn lav gjeld);

- Høy interesse dekning (netto inntjening minst fem ganger rentekostnad på den årlige resultatregnskapet);

- Ingen foretrukne aksjer notert på balansen (foretrukne aksjer er mer kostnadskrevende enn obligasjoner til utstedende selskapet og er generelt tydd til av svake selskaper som ikke kan skaffe penger på annen måte).

- Ideelt sett, men ikke absolutt nødvendig, omløpsmidler skal overstige sum kortsiktig gjeld, for å sikre at selskapet ikke går inn i noen umiddelbare kontantstrøm problemer. En Likviditetsgrad (omløpsmidler / totalt kortsiktig gjeld) større enn 2 er ønskelig.

- 5Se etter uavbrutt utbytte for minst de siste 10 årene, fortrinnsvis 20 år - jo lengre, jo bedre. Du kan få denne informasjonen fra selskapets hjemmeside. Videre bør utbyttet bli øker hvert år, eller minst hvert 2-3 år. Aksjer som ikke betaler utbytte eller ikke oppfyller disse kriteriene skal avvises.

- 6Se etter høy avkastning på egenkapitalen. En fem år i gjennomsnitt på 15% bør være minimum, og 20% eller mer er å foretrekke.

- 7Se etter utbytte vekst på minst 5% per år de siste ti årene, jo høyere jo bedre. Husk imidlertid at et høyt utbytte vekst (større enn 30% for eksempel) kan være uholdbar. Å gi en sikkerhetsmargin, se etter utbetaling ratio (forholdet mellom utbytte til netto inntekter) mindre enn 40%. Den lave utbetalingen ratio regelen gjelder ikke for utilities, REITs, eller master kommandittselskaper (MLPs).

- 8Se etter stigende inntjening per aksje (EPS) og økende salg i løpet av de siste ti årene. Omsetningsvekst brensel inntjeningsvekst, og inntjeningsvekst brensel utbytte vekst. Uten drivstoff fra salg og inntjening vekst, utbytte veksten vil ikke vare.

- 9Av selskapene som oppfyller alle kriteriene ovenfor, studere dem videre for å sikre at de har en holdbar konkurransefortrinn for å sikre deres fortsatte lønnsomhet. Bedrifter som selger ikke-varige forbruksvarer, som Johnson & Johnson (narkotika), Procter & Gamble (husholdning pleieprodukter), McDonalds (fast food), og Phillip Morris (sigaretter), pleier å være lønnsomme under begge nedgangstider og velstand.

- 10Rangere listen over investable aksjer fra lavest til høyest P / E ratio. Bruk gjennomsnittlig inntjening over de tre siste årene for beregning for å minimere effekten av eventuelle avvikende opptjening (for eksempel en fersk store ikke-tilbakevendende uvanlig utgift eller inntekt). Også beregne pris-til-bok (P / B) forholdet og pris-til-salg (P / S) ratio. De nedre disse prosenter, jo bedre.

- 11Hver to til tre måneder, investere like summer i 04:57 selskapene med lavest P / E forholdstall. Diversifisere din lager beholdning å inkludere mange forskjellige bransjer. Du bør ha representative aksjer i Healthcare, Consumer Staples, Energi, Finans, Teknologi, Industri, telekommunikasjon, Utilities, og REITs.

- 12Les kvartalsrapportene (10-q) og årsrapporter (10-k) av aksjene du holder å sørge for at historien er fortsatt god. Hvis et selskap kutter utbytte, eller ikke klarer å øke den i 1-2 år uten god grunn, kan det være på tide å selge.

Tips

- For de fleste bedrifter, lav P / E er viktigere enn lav P / B. Finansaksjer og REITs er viktige unntak fra denne regelen, og en pris som er lavere enn bokført verdi er ønskelig for finansaksjer.

- Ikke betaler for mye for kvalitet utbytteaksjer. Ideelt sett bør P / E, P / B, og P / S alle være mindre enn de av S & P 500. I alle fall hvis P / E overstiger 20, overstiger P / B 6, eller P / S overstiger 2, ikke kjøpe, i stedet satt et mål pris og vente tålmodig for å kjøpe når aksjen faller til målprisen. Husk at neste bear marked alltid rett rundt hjørnet.

- Reinvestere alle utbytte. Hvis megler tilbyr gratis utbytte reinvestering, melde deg på det.

- Lager fortynninger er dårlige, og tilbakekjøp av aksjer er bra for avkastningen på investeringene. Se på den 10-årige økonomisk oversikt, og se etter avtagende eller konstant antall av selskapets utestående aksjer. Økt antall aksjer senker resultat per aksje og utvanner eksisterende aksjonærenes interesse i selskapet. Redusert antall aksjer øker inntjeningen per aksje og øker eksisterende aksjonærers interesse i selskapet. Avvis aksjer med raskt voksende antall utestående aksjer; favør aksjer med synkende antall utestående aksjer.

- Bygge en diversifisert portefølje av 15-30 kvalitet utbytteaksjer. Færre enn 15 aksjer, og du kan ikke være tilstrekkelig diversifisert mot selskapsspesifikke risiko (Deepwater Horizon oljeutslipp i 2010 for BP er et godt eksempel på dette). Mer enn 30 aksjer er greit, men det kan bli for tungvint å overvåke alle dine lager beholdninger.

- Vurder å kjøpe aksjer direkte via en direkte aksjekjøp (DSP) plan, hvis du investerer på lang sikt (15 år eller mer) og ikke særlig om timing kjøpene presist. Den lar deg kjøpe aksjer uten megler provisjoner eller avgifter i noen tilfeller tillater automatisk reinvestering av utbytte for å bygge din posisjon, gir deg rett til å motta aksjonær perks tilbys av selskapet som registrert aksjonær i selskapets bøker (i stedet for "gatenavn "hvis du skulle kjøpe fra en megler), og lar deg dollar-pris gjennomsnitt ved å investere en fast sum (for eksempel 40€) automatisk trukket fra bankkontoen din hver måned. Fra listen over kvalitet aksjer som oppfyller investering kriterier, søk på nettet eller ring hvert enkelt selskap for å se om en DSP plan tilbys, i så fall be om et prospekt og innmeldingsskjema. Hvis avgiftene er akseptable (lavere enn du ville betale for en megler), og andre vilkår i planen er tilfredsstillende, melde deg på det.

- Unngå obligasjoner dersom du investerer på lang sikt (ti år eller mer). Obligasjoner er lav avkastning investeringer og deres verdier er korrodert av inflasjon på lang sikt. Det eneste unntaket fra denne regelen er når renten overstiger 10%, og også høyere enn S & P 500-tallet utbyttet med minst 6%, så bør du investere i enkelte langsiktige obligasjoner for å låse inn gunstige priser. Se investere i obligasjoner for detaljer. Hvis du trenger inntekten i pensjon, egenkapital inntekter fra utbytte er bedre enn faste inntekter fra obligasjoner, fordi stigende utbytte gjennom årene vil holde tritt med inflasjonen, mens faste rentebetalinger fra obligasjoner vil ikke.

Advarsler

- Unngå selskaper i råvarer næringer, som for eksempel Phelps Dodge (kobber) og Alcoa (aluminium). Slike selskaper er syklisk, som deres inntjening er uforutsigbar og avhengig av prisen på varen. De gir ingen reell langsiktig vekst og derfor bør ha noen del i en langsiktig investeringsportefølje.

- Ikke satse på for høy strøm utbytte gir. En 20% utbytte yield kan være uholdbar, og vil sannsynligvis ikke vokse mye. På den annen side, ikke stole for mye på høyt anslått utbytte vekst som kanskje ikke materialisere seg. En fugl i hånden (nåværende utbytte) er bedre enn ti på taket (anslått utbytte vekst) i de fleste tilfeller.

- Utbytte kutt er store mordere av aksjekurser. Pass på at de selskapene du investerer opprettholde høy kvalitet status (lav gjeldsgrad, høye renter dekning, økende omsetning og inntjening og høy avkastning på egenkapitalen) og utdelingsandel ikke overstiger 60% (unntatt for hjelpemidler, REITs og MLPs, som har høy utbetaling prosenter).

Ting du trenger

- Penger til å investere i 10 år eller mer

- Aksjemegling konto eller direkte lager kjøp planer

- Internett-tilgang (valgfritt, men nyttig)